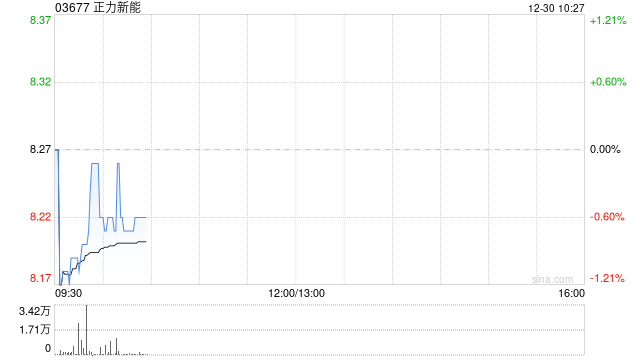

申万宏源发布研报称,目前锂电下游动力侧新能源乘用车逐步普及,储能侧迎来光储平价的建设爆发期。正力新能(03677)作为锂电行业领军公司,在不断提升行业份额的同时有望充分受益于自身精益制造的价值创造。目前公司在动力领域不断开拓新客户新车型,储能电芯放量在即,未来动储电芯出货放量后规模效应有望逐步彰显。该行预计公司25-27年归母净利润分别为5.4/12.1/18.4亿元,对应12月24日收盘价PE分别为36/16/11倍。该行给予公司26年PE估值为20倍(行业可比公司平均估值),首次覆盖,给予“买入”评级。

申万宏源主要观点如下:

战略聚焦“陆海空互联”,多维布局驱动高质量增长

公司自2019年成立以来,历经技术积累、产能扩张与客户拓展,现已步入质效突破的快速发展期。依托“陆海空互联”战略,产品体系覆盖动力、储能与航空电池领域的同时,公司率先实现航空级动力电池的适航认证与量产交付。在治理层面,公司形成“创始人引领、国资赋能、产业资本协同”的稳定股权结构,核心团队具备深厚的产业背景与国际化管理经验,为长期发展奠定坚实基础。1H25,公司营收达31.7亿元,同比增长71.9%,净利润实现2.2亿元,成功扭亏为盈,毛利率提升至18%,彰显规模效应释放与盈利韧性增强的良好态势。

动储双轮驱动高景气,供需优化引领电池盈利新周期

下游新能源汽车与储能市场持续高景气,国内电动化进程深化,1-3Q25新能源车销量达1120万辆,渗透率攀升至46%,商用车电动化加速,叠加单车带电量提升,进一步提升动力电池需求。海外市场贡献重要增量,西欧政策鼓励与新兴市场产品逐步扩充共同推动全球需求扩容。储能领域增长强劲,全球储能电池出货量预计从2025年530GWh跃升至2028年1343GWh,成为锂电需求新引擎。锂电行业进入供需改善周期,竞争格局呈现“龙头主导、多元共进”态势。在此背景下,公司市占率稳步提升,有望依托行业复苏与自身技术优势,打开盈利改善新空间

技术溢价与规模效应共振,盈利弹性持续释放

公司与零跑、上汽等核心客户深度绑定,订单能见度显著提升。产能布局精准前瞻,25年扩产后总产能达35.5GWh,预计27年达50.5GWh,为持续出货放量奠定基础。公司精益制造能力突出,平台化系统适配多场景需求,电化学体系差异化布局覆盖多条技术路线,产品溢价能力有望稳步提升。1H25,公司动力电池出货7.6GWh,规模效应推动单位成本持续优化。随着高端产品放量、产能利用率爬坡及客户结构多元化,公司有望在行业竞争中持续强化成本优势与技术溢价能力,不断释放盈利增长空间。

风险提示:原材料价格大幅上涨的风险;行业竞争加剧导致产品价格大幅下降的风险;海外贸易保护政策风险。

发表评论

2025-12-30 22:10:06回复

2025-12-30 14:26:28回复

2025-12-30 14:00:01回复

2025-12-30 11:49:40回复

2025-12-30 19:00:22回复