21世纪经济报道记者 余纪昕

近日,“隔夜利率向政策利率靠拢”的话题再度来到市场“聚光灯”下。

1月15日的国新办发布会上,在介绍适度宽松货币政策等八项配套措施外,央行相关负责人还提到,人民银行将继续加大流动性投放力度,灵活运用公开市场操作工具,保持流动性充裕,并“引导隔夜利率在政策利率水平附近运行”。

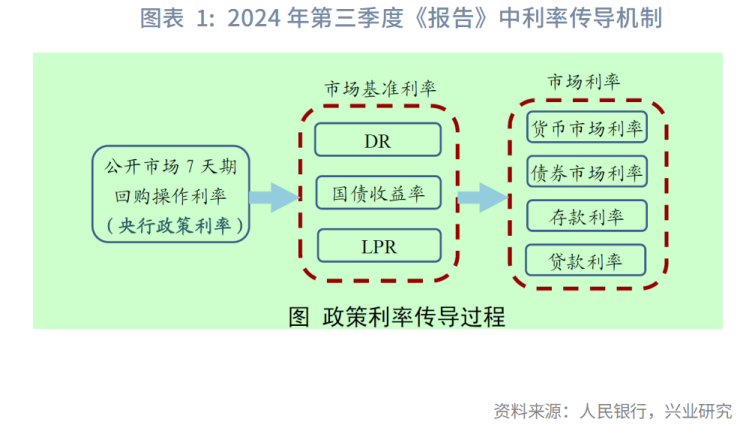

据记者了解,目前人民银行已初步形成以7天期逆回购利率(OMO)为政策利率、以DR007为基准市场利率的货币政策调控与传导体系。其中,OMO是央行向一级交易商提供资金时的操作利率,属于“央行→银行”的政策利率;而DR利率则是银行之间以利率债为质押进行短期资金融通的市场利率,属于“银行↔银行”的市场基准利率。DR001代表隔夜品种,DR007则为7天期品种,二者实时反映银行体系资金面的松紧状况。

对于上述隔夜利率新信号,远东资信研究院副院长张林向记者分析表示,央行此次在发布会上明确提及引导隔夜利率围绕政策利率运行,在他看来,或意味着“DR001有望成为新的基准利率”。

为何选择DR001品种?

从现下的市场表现看,DR001本就占据成交量的绝对主导。有业内人士指出,DR001日成交量可达3万亿元左右,约占银行间回购市场总成交量的90%以上;而DR007日成交量通常在千亿元级别。同时,在资金融出结构中,隔夜回购的融出方以银行类机构为主,占比约85%-90%;相比之下,7天期回购中银行类机构的融出占比仅为27%左右。

中信证券首席经济学家明明对记者表示,隔夜回购本就是交易量最大、也最活跃的品种,引导隔夜利率围绕政策利率运行,有助于稳定货币市场,保持资金供需均衡。

中邮证券固收首席分析师梁伟超也向记者指出,央行此次将操作目标利率表述转向隔夜资金利率,实际早有迹可循。此前货币政策执行报告中已通过图表展示隔夜利率与利率走廊、政策利率的关联。隔夜品种成交规模更大、波动率较低,以其为操作目标,对整体货币市场利率的影响和其他期限利率的传导更为有效,这也符合国际主要经济体的操作惯例。

对此,张林进一步分析称,近年来,随着DR001波动幅度有所下降,加之其成交规模大、主要融出方为银行类机构,央行对其关注度自2024年起明显上升——当时央行提出建立临时利率走廊,引导利率波动区间收窄,并可视情况开展隔夜期限的临时正回购或逆回购操作。

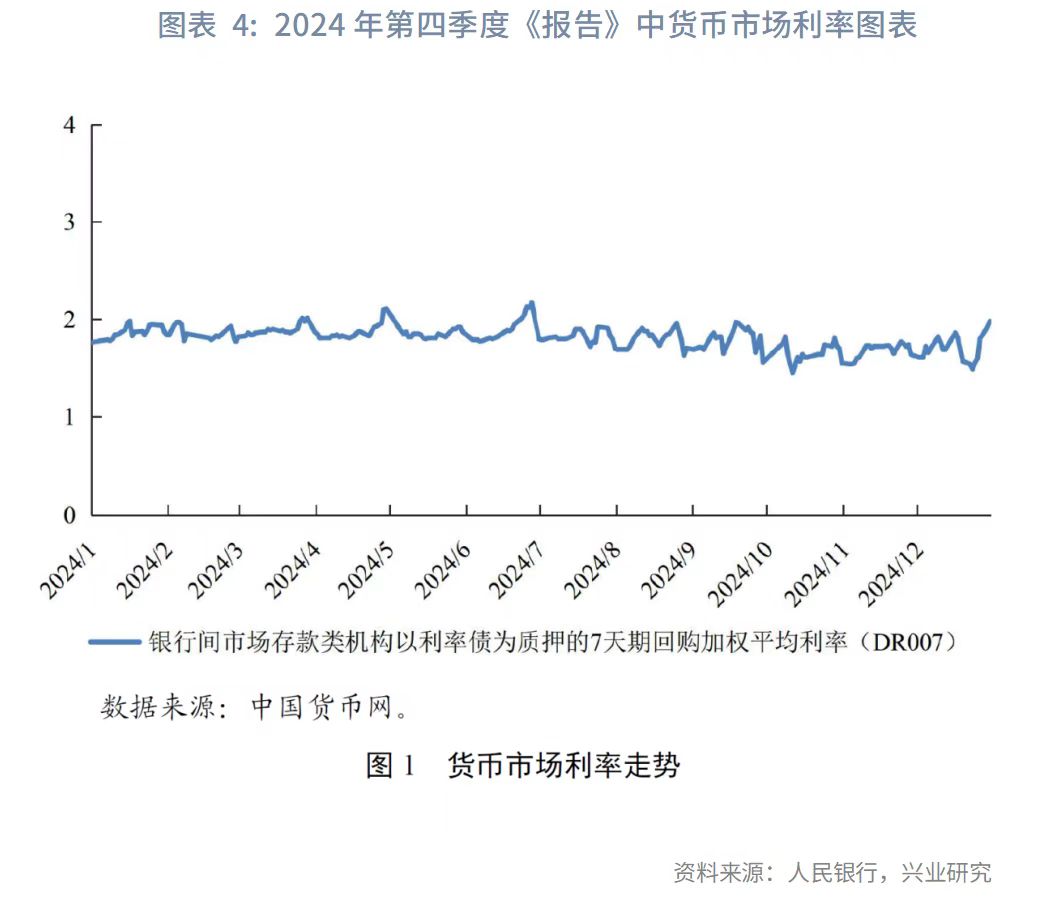

而2025年以来,央行连续几个季度在《货币政策执行报告》的图表中使用DR001作为货币市场利率的代表,取代了此前常用的DR007,进一步表明此前央行对DR001的关注度有所上升。后续央行可能会进一步收窄临时利率走廊宽度,增强其调控能力,通过临时利率走廊、政策利率引导DR001合理运行。

(记者注:2024年四季度报告以DR007作为货币市场利率代表,2025年二季度报告以DR001作为货币市场利率代表,并与政策利率OMO作比较)

短端利率将成精准调控“新锚点”

对机构投资者而言,市场关注点从长期向短期利率的转移,意味着对流动性动态的把握需更加敏锐。不过,21世纪经济报道记者注意到,市场上也存在不同的看法。

广东一家城商行的资金管理部门负责人告诉记者,央行此举重在引导银行与非银机构合理管理短期资金与杠杆水平,避免过度依赖超短期流动性。“如果隔夜资金价格过低,机构可能完全依赖隔夜资金满足流动性需求,极端情况下可能导致资金大量涌入超短期品种,引发严重的期限错配风险。”

因而在他看来,此举并非意在切换至DR001,而是希望短期利率围绕政策利率平稳运行,同时避免机构过度集中于“滚隔夜”操作。后续央行核心目标是引导DR001围绕OMO利率(目前为1.40%)平稳运行。其价格可能略高或略低,具体将根据资金松紧状况进行灵活调节,以此实现既保持流动性合理充裕,又对机构在市场过热时期过度加杠杆及短期投机行为形成有效约束。

最新数据显示,截至1月16日,DR001报1.32%,DR007报1.44%,两者均围绕当前1.40%的7天逆回购政策利率小幅波动,银行间市场资金面整体呈现均衡宽松格局。

展望后续,关于货币市场走向,方正证券投顾业务部指出,央行对资金面呵护态度明确,预计资金利率将维持低位,跨春节、跨季压力有限。回顾2025年以来,资金调控可分为两个阶段:上半年资金面紧平衡,DR001持续高于政策利率;下半年至今央行维护力度显著加大,DR001持续低于政策利率,且向下偏离幅度逐步走阔。总体判断,资金利率仍将保持低位,但考虑到当前DR001已低于政策利率约15BP,若不实施降息,资金利率进一步下行的空间可能相对有限。

发表评论

2026-01-17 09:16:47回复

2026-01-17 08:37:22回复

2026-01-17 02:42:25回复

2026-01-17 03:03:28回复

2026-01-17 06:43:51回复